相続時精算課税制度のリスク

2018年10月23日

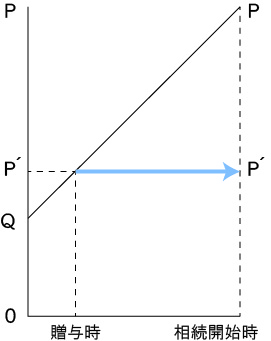

税理士 黒崎 俊夫今後値上がりが予想される財産を、価額の低い時に相続時精算課税制度を適用し相続人に贈与を行う。この場合、贈与財産は将来の相続財産に加算されて相続税の計算を行うが、適用される価額は、相続時の価額P(次図参照)ではなく贈与時の価額P′のため価額を低く固定される。これが典型的な相続時精算課税制度の効果であり、特に非上場株式の承継の面で適用される場合が多い。

相続時精算課税適用によるリスクについて述べてみたい。

1 贈与財産の将来の値下がり

将来この価額がP′ではなくQに下がってしまった場合、相続財産に加算される金額はP′で計算した贈与価額であるから、贈与しなかった場合に比し多く相続税を支払うことになる。

2 暦年課税の方が得のケース

その財の価額が予想よりも値上がりせず、あるいは贈与者が予想より長生きできたために、結果的に毎年暦年課税を適用して少しずつ贈与した方が有利なこともある。精算課税は相続財産に加算しなくてはいけないが、暦年贈与は死亡前3年の贈与を除き、加算の必要はない。相続税率よりも低い贈与税の枠内で贈与すれば、110万円の基礎控除も使えるし、長く継続すればするほど節税効果は高い。精算課税を使うと暦年課税には戻れないことには注意。

3 措69が適用できなくなる

精算課税を適用した財産は税金計算上、相続財産には加算されるが、その際、小規模宅地減額特例(措69-4)の対象にはできない。

したがって居住用財産及び事業用宅地の80%減、貸付不動産の50%減が適用できないことに留意すべきである。これは大きい。

一長一短あるが、不動産価額の上昇が見込めない現在、不動産を贈与対象にする効果は限定されると思う。

4 相続税の基礎控除引下で不利を被るケース

平成27年からの基礎控除引き上げで相続人2名の場合、従来の7千万円から4200万円に引き下げられる。それ以前に財産の全部を相続人の子供2名に2500万円ずつの相続時精算課税制度を適用して相続対策終わりと安心しておられたような人は、昨年の増税で相続税が課税される事態に陥ってしまったことになる。

平成26年の数字だが、相続時精算課税制度の適用者は全国で5万人、受贈財産価額計6千億円、税額220億円に達する。決して妬みではなくむしろ尊敬だが、我が国にはそれだけのことをできる人がそれだけ存在するということだ。

元国税調査官・税理士 黒崎 俊夫